商业地产中的办公楼物业——美国小银行的下一颗“巨雷”

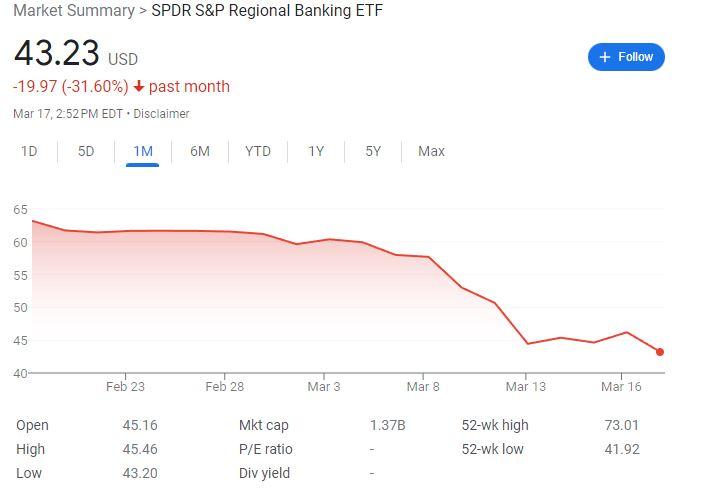

本周欧美银行股、特别是在SPDR标普地区银行ETF(KRE)中占据核心体量的美国小型银行表现颇为震荡。周五时,该ETF在10个交易日里第八天下跌,周一到周五每天都涨跌交替,并持续刷新2020年11月初以来的近两年半最低。

这可能会让人们感到困惑。毕竟上周五硅谷银行倒闭后,美联储紧急设计了新的银行定期融资计划(BTFP),等于暂时解决了小型银行“持有至到期”债券投资组合被迫公开出售时面临的未实现净亏损困境,被摩根大通称为“规模可能高达2万亿美元的隐形量宽QE”。

同时,美联储、美国财政部和联邦存款保险公司FDIC联合出手,保障加州硅谷银行和纽约币圈银行Signature Bank所有储户的存款安全。周三瑞士信贷的最大股东沙特国家银行拒绝继续增资曾重燃银行业危机,但也马上得到了瑞士央行借款至多500亿瑞郎的支持。在政府的斡旋之下,股价暴跌的加州第一共和银行还获得了美国11家大行“存款”300亿美元的救济。

按理说,政府机构和央行出面兜底,同行业银行开展“自救”,都应有助于恢复投资者信心,这也是周四欧美大型和地区银行股普涨的主要原因之一,为何周五这些银行股重新恢复跌势呢?

有分析指出,这是因为表面上银行的“流动性危机”暂时解除,但更底层的“偿付危机”仍在继续恶化。由于美国商业地产80%的贷款来自规模较小的地区性银行,这意味着美联储1980年代以来最鹰派加息行动带来的商业地产风险,搞不好就会“反噬”小银行,偿付危机才是重中之重。

空头已瞄准宏观经济下滑时的商业地产最薄弱领域——办公空间

自2008年美国住宅房地产市场的次贷危机蔓延到信贷市场,进而演变为全球性的金融危机以来,各界观察人士都在紧张关注地产领域是否会再度爆雷。2020年新冠疫情横空出世之后,这一答案似乎更为清晰——下一个大空头得以翻身的聚集地似乎就是商业地产领域。

事实上,从2017年开始,投资/投机界就开始一轮又一轮的做空押注,目标分别是购物商城、酒店与旅店等商业地产,现在,空头们最大的火力狙击又集中到了办公楼地产和相应的REIT(房地产投资信托基金)。

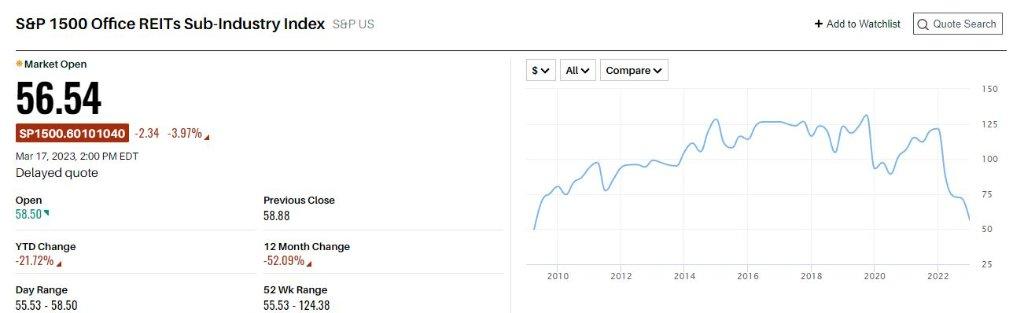

这表现为:办公楼地产的业主成为周四美国房地产股中跌幅最大的一个类别,徘徊2009年8月以来最低。标普1500写字楼REIT指数周四和周五均跌超4%,刷新2009年以来的近十四年最低,同期的标普综合1500房地产指数跌幅均不足2%。

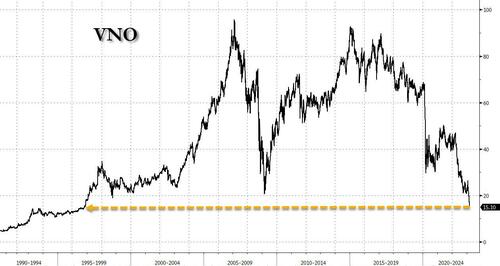

同时,写字楼巨头股价暴跌,美国最受欢迎的房地产投资信托Vornado Realty本周累跌16%,至1996年底以来最低,Hudson Pacific本周跌23%至历史新低,SL Green本周跌20%至2009年以来最低。周四大盘普涨时,这些个股便大幅下挫,周五更是集体跌7%-9%,突显市场信心不佳。

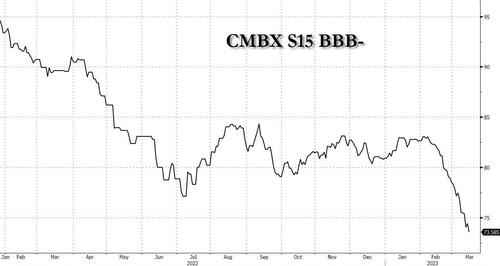

此外,Markit CMBX指数追踪25种商业地产按揭抵押贷款支持证券的一篮子价格,其“系列15”有33%的贷款敞口在办公楼领域,其中评级最低的BBB-子系列(全称为CMBX S15 BBB-)成为押注商业办公楼地产将暴跌的最得力工具,该子指数本周屡创历史新低。

美国小银行正在酝酿大危机,商业地产成“暂未被点燃的导火索”

其实,美联储暴力加息,以及新冠疫情突然扰乱正常生产与生活秩序,由此导致的商业地产滑坡,甚至产生蔓延至更广泛信贷市场的风险,早已不是“太阳底下的新鲜事”了。

华尔街见闻从2月起就不断发文警告美国小银行正在酝酿大危机,“拔出萝卜带出泥”的溢出效应很可能快速拖垮看似稳健的大银行,令08年危机重演。

商业地产早就被评论界识别为“暂时未被点燃的导火索”,专家们只是在努力辨别到底该领域内谁才是压倒骆驼的最后一根稻草。

而从本周商业办公楼地产的REIT信托基金、个股、按揭贷款抵押证券指数和衍生品等种种指标的惨烈表现来看,似乎这个答案已经呼之欲出了。

那么这个市场领域的现状如何?综合各方信息可以得知——

摩根士丹利资本的国际实物资产部门发现,去年四季度北美、亚洲、澳大利亚和欧洲18个大城市地区的办公、工业和零售地产指数环比下跌0.5%,即全球商业地产价格在2009年以来首次开始下降,代表在全球央行加息风暴下,连涨了13年的商业地产终于降温。

在买卖方面,据商业地产分析公司Green Street统计,过去12个月美国写字楼跌价25%。写字楼市场交易活跃度降至冰点,MSCI Real Assets的数据显示,今年1月份销售交易量为2010年以来的同月最低。

同时,疫情令居家办公和混合办公成为风潮,美国企业汹涌的裁员潮和削减办公场所开支,则让办公楼的租赁问题愈发严重。

咨询公司戴德梁行预计,到2030年,需求下降将使美国办公空间供应过剩3.3亿平方英尺,大致相当于华盛顿市区所有办公室面积总和。截至2月底,纽约和旧金山的写字楼平均入驻率仅为疫情之前水平的44%至47%,突显供应过剩的结构性危机。

而在美国利率迈向5%大关的当下,找不到租客的写字楼业主钱包在不断流血,那之后不可避免的就是债务违约。美国按揭抵押贷款银行家协会MBA的数据显示,写字楼业主今年面临近920亿美元债务到期,另有580亿美元债务将于2024年到期。

一个令人担忧的现象是,写字楼业主们似乎有点破罐破摔的前兆,干脆选择违约部分债务,并将作为抵押品的底层写字楼资产转手让给债权人,就连债券巨头PIMCO和资管巨头黑石旗下的商业地产基金都开始这种“骚操作”,令人担心引发群体从众心理。

几年前通过做空与购物中心商业地产挂钩债务而斩获119%回报率的对冲基金Polpo Capital Management指出,短期内办公空间质量不佳(例如过旧建筑物)且地理位置有缺点的办公楼有很大下跌空间,从长远来看,其到期的债务价值也会大大降低,并伴随拖欠贷款的风险。

越来越多专家和机构警告办公楼物业的贷款拖欠率上升,大银行也难以幸免

国际评级公司DBRS晨星(DBRS Morningstar)在2月提及,贷方对为旧办公楼提供融资越来越谨慎,由于不断上升的利率削减了贷款量,美国新的商业按揭抵押贷款支持证券的销量已经下降。

美国联邦存款保险公司的主席Martin Gruenberg则在3月表示,有早期迹象表明,CMBS(商业地产按揭抵押贷款支持证券)中的办公物业拖欠率开始上升。

而从上文所属风险敞口的比例来看,商业地产领域的债务违约一旦集中爆发,首当其冲要倒霉的就是这些小银行。与此同时,连黑石这样的资管巨头旗下CMBS都开始违约,有分析担心:“一旦小银行倒下,大银行也就不远了。”

这就难怪在硅谷银行倒闭后的短短一周之内,华尔街对美国经济的预期从乐观“不着陆”突然急转直下至悲观“硬着陆”了。

阿波罗全球管理公司首席经济学家Torsten Sløk 直言:

小型银行占美国经济贷款总额的30%,而区域性和社区银行现在可能要花几个季度的时间来修复它们的资产负债表。

由于地区性银行在美国信贷扩张中扮演着关键角色,这可能意味着,即使美联储在今年晚些时候开始降息,企业和家庭的贷款标准也会大幅收紧。

分析认为,这可能会形成一种恶性循环。通常情况下,银行控制贷款的触发因素是信贷风险——经济疲软导致更多贷款成为不良贷款,不良贷款增加刺激银行削减贷款,从而进一步削弱经济。

本文来自华尔街见闻,欢迎下载APP查看更多

大家都在看

-

褚时健:跌向谷底的反弹,才是最动人的人生 褚时健的一生,是中国商业史上最具传奇的励志篇章。这位被誉为“烟草大王”与“橙王”的企业家,走过91载岁月,历经巅峰荣光、人生低谷,却以74岁高龄二次创业的倔强,诠释了“跌得越低,反弹力越大”的人生信条,成 ... 商业之最01-30

-

从小喝到大的汇源一夜之间要变山寨?决斗场里,枪响之后没有赢家 【本文仅在今日头条发布,谢绝转载】孟山|同济大学法学硕士汇源终于还是把自己推到了悬崖边上。1月8日,集团与重整投资方文盛资产彻底撕破脸,曾经的百亿帝国,如今分裂成了两个汇源。据报道称,粤民投与文盛资产12 ... 商业之最01-30

-

黄金、白银、小金属、石化都成了主线?劝你们别太高调 万万没想到,商业航天之后,黄金、白银等有色又硬气起来了,力压AI应用等,成了新一轮的主线。 2025以来,银行、算力、光模块、芯片......主线换了一批又一批人。你永远猜不到,下一个主线是什么?黄金、白银带头太 ... 商业之最01-30

-

美方扶持的4位中国富豪开始露头了:在华疯狂捞金,扭头捐给美国 在中国从来不缺那些富甲一方的富豪,他们怀着爱国之心,在自己的岗位上尽职尽责,为我国经济发展做出贡献,但有4位富豪却选择背道而驰。他们贪婪地吞噬着时代的红利,享受着14亿人口庞大市场给予的无尽滋养,却在腰 ... 商业之最01-29

-

涨了6倍还横盘?商业航天龙头到底在等什么 近一年多,商业航天板块成了资本市场的热门赛道,不少龙头股股价直接涨了6倍,让早期进场的投资者吃到了红利。可就在市场期待继续走高时,这些龙头却突然进入横盘状态,连续一两个月震荡整理,不涨不跌,成交量也时 ... 商业之最01-29

-

为何东南沿海总能诞生最具活力的商业力量? 文 | 蒋旭峰(资深金融从业者)当特斯拉上海超级工厂以358天实现从开工到交付的惊人速度,当义乌小商品占据全球60%以上的市场份额,当美团、抖音等互联网巨头创始人从福建龙岩的深山走出,一个问题始终萦绕:为何东 ... 商业之最01-29

-

安息吧,麦肯锡:这 10 条商业真相,我要是早 5 年知道就好了 刚开始做生意的时候,我以为商业是聪明人的游戏。后来才发现——商业是清醒者的游戏。你会不断犯同一种错:想太多、动太慢、把复杂当高级。直到有一天你才意识到,真正值钱的东西,一直都很朴素。如果能重来一次,下 ... 商业之最01-29

-

社区商业:一半蜜糖裹着锋芒,一半荆棘藏着生机 繁荣的社区市集这两年的社区赛道,早已不是暗流涌动,而是赤裸裸的抢滩混战。做电商的跨界扎进社区团购,懂编程的扎堆搭建数字化平台,连开口腔诊所、美容院的都要挤进来分一杯羹——仿佛只要沾染上“社区”二字,就 ... 商业之最01-29

-

柴荣:逆境中崛起的商业奇才,历史上最完美的皇帝! 你知道吗?在中国历史上,有一位皇帝不仅以治国有方、仁政著称,更以他非凡的商业眼光和逆境中崛起的传奇经历,被誉为“最完美的皇帝”。他,就是宋朝的柴荣!这个名字或许不如宋太祖那么家喻户晓,但他的故事绝对值 ... 商业之最01-29

-

揭秘商族“商业之源”——王恒:从部落冲突到商贸传奇的开端 在中国史前文明的长河中,商族作为一支具有浓厚商业色彩的古老部族,其崛起过程充满了血与火的交织。今天,我们将带你走进一段鲜为人知的历史:商族早期的重要先公之一——王恒。这个名字或许不如商汤、武丁那么耳熟 ... 商业之最01-28

相关文章

- 从一杯咖啡里的算力说起

- 犹太商业十大黄金法则

- 2026年中国商业航天龙头企业TOP10:不要只背公司名

- 段永平的双面人设,一个矛盾到极致的商业大佬

- 这三件事看似毫无关联,去戳中了当下商业,最核心的真相:

- 东路财神·比干:中国最早的-审计总监,用心给商业立第一防火墙

- 商业世界:真诚才是必杀技,套路终究走不远。

- “爱在胖东来,爱上胖东来”——胖东来崛起的秘密!

- 奢侈品帝国之王:伯纳德·阿诺特如何用商业智慧征服世界

- 西贝关店102家:最大的商业危机,往往始于一种“傲慢的聪明”

- 商业航天最受益的省份,居然是它

- 印度强索技术遭拒,百亿工厂黄了

- 我国哪家商业航天公司最有潜力

- 以才为基

- 谁都没有 A 股懂商业航天

- 他只赚三美分,却建立起全球最大零售王国

- 那些曾经被捧上神坛的商业圣经

- 商业航天:最赚钱的是这6家,年报净利润均超5亿,有公司还未大涨

- 商业火箭高频发射下的最刚性需求:推进剂与特种气体

- 汇源果汁的四次豪赌:从国民饮料到穷途末路?

热门阅读

-

世界上最小比基尼,几根绳子也能叫比基尼 07-14

-

胡文海事件真相,以暴制暴杀了村干部等14人 07-14

-

好日子香烟价格,多款不同系列价格口感介绍 07-14

-

缅甸惊现最古老琥珀 距今一亿年价值连城 12-09